来源:互联网作者:编辑点击:

近两年来,在行业各方的不懈努力下,保险金信托迎来了蓬勃生长的历史性新机遇。据中国信托登记有限责任公司数据,2023年1月新增保险金信托规模已与新增家族信托规模持平。逐渐明朗的监管环境、愈发迫切的客户需求以及持续迭代的服务模式,共同促进了中国保险金信托进入高速发展的新阶段。

在这样的时代背景下,国投泰康信托携手惠裕全球家族智库(FOTT)共同调研完成《2023中国保险金信托创新发展白皮书》。白皮书回顾了全球保险金信托的历史演进,梳理了蝶变中的中国保险金信托业务逻辑,并从多个视角精准分析财富人群的保险金信托需求,从而为未来保险金信托行业的创新实践提供了有效样本。

据悉,白皮书通过问卷调查和线下访谈等多种方法,历时4个月,完成了对55家专业机构超百次的深入调研与访谈。对象覆盖保险公司、保险经纪公司、信托公司,以及银行、券商及家族办公室等;受访者包括法律等专家,以及相关领域的学术专家。庞大的数据调研,保证了白皮书结论的全面性与真实性。

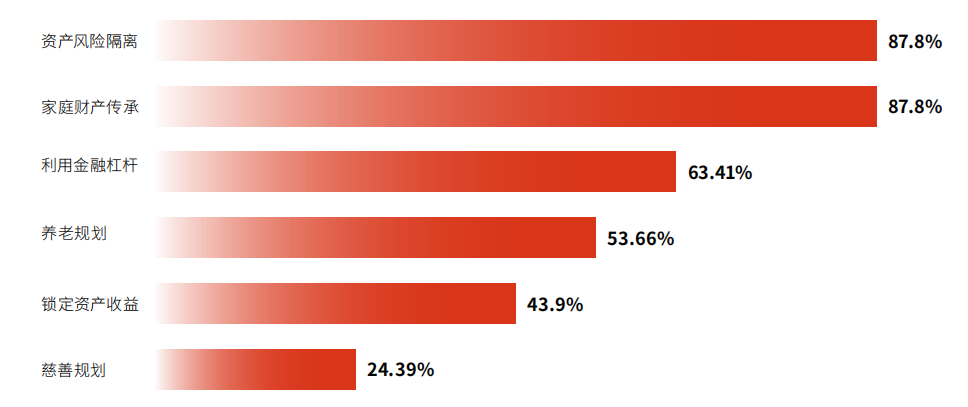

资产风险隔离和家庭财产传承是财富人群对保险金信托的核心诉求

白皮书显示,资产风险隔离(87.8)和家庭财产传承(87.8)是财富人群对保险金信托的核心诉求,与此同时,也有部分受访者将金融杠杆(63.41)和养老规划(53.66)作为主要目标。

值得一提的是,不少高净值客户选择将保险金信托作为家族信托的“平替”。相较于家族信托通常1000万元的设立门槛,保险金信托可以通过保险杠杆及保费分期缴纳的方式有效降低门槛。通过较小金额设立信托,用信托工具解决家庭财富传承中的各类实际问题、实现资产隔离,对于高净值群体来说是一种较低成本的尝试,同时也为中等收入群体提供了系统规划家庭财富的机会。

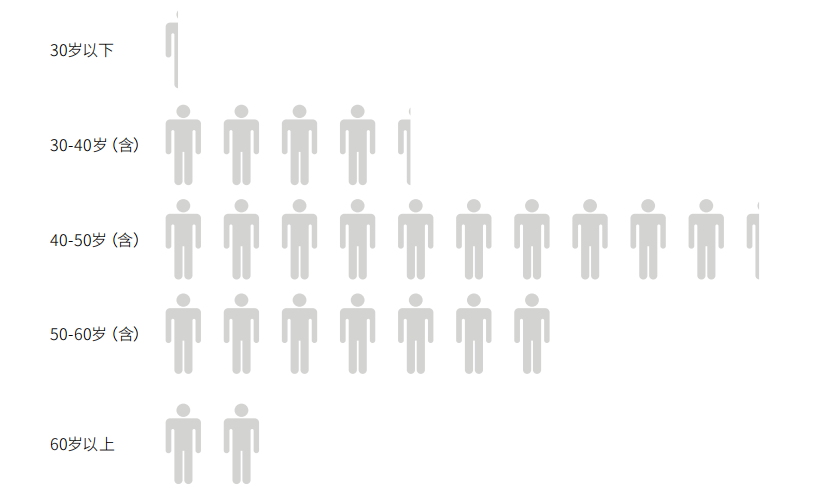

传承需求迫切的中年人群对保险金信托的采纳度最高

调研数据显示,在已经采纳并设立保险金信托的财富人群中,中年人群对保险金信托的认可度最高。其中,40-60岁(含)的中年人群占比最高,属于传承需求最迫切的群体;30-40岁(含)的青壮年人群次之。

究其原因,中年人群在各个层面都有强烈的规划诉求:在个人层面,需要做好自身的养老规划;在家庭层面,需要关注子女的培养与传承;在企业层面,需要妥善安排接班的过渡;在社会层面,需要确立回馈的意愿与方式。

青壮年人群上有老下有小,处于生命阶段转换的过渡期,风险意识倍增,他们开始关注个人婚姻风险、子女教育风险、企业经营风险、父母健康风险等,而要综合防范这些风险,保险金信托无疑是一个很好的选择。

安全保障是财富人群最看重的保险金信托优势

为什么越来越多的财富人群倾向选择保险金信托?

调研结果显示,有85.37的受访者认为,安全保障是财富人群成立保险金信托时最看重的优势,遥遥领先于其他选项。保险金信托拥有保险和信托的双重风险隔离属性,同时具备较强的私密性与灵活性,非常适合家庭成分复杂、家企关系纠葛的高净值群体。

其次,保险金信托带来的潜在税务筹划优势也是财富人群认可的因素之一。 随着市场对我国遗产税出台的预期越来越高,财富家庭在规划中越发重视对传承税务筹划的设计。

最后,保险金信托附带增值服务优势。近两年来,各大保险、信托机构都在积极布局围绕高净值客户各类需求场景的增值服务权益,如高端医疗、养老、教育、慈善等,深受财富人群的喜爱。

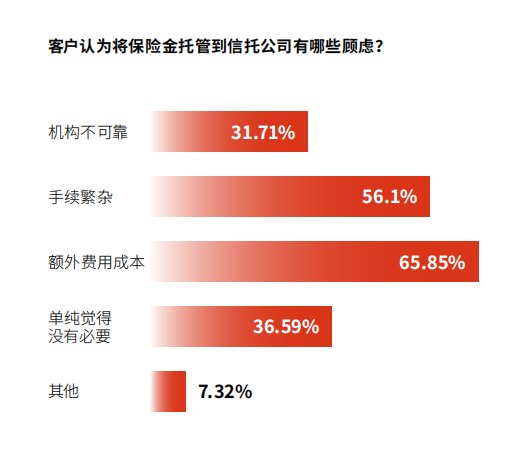

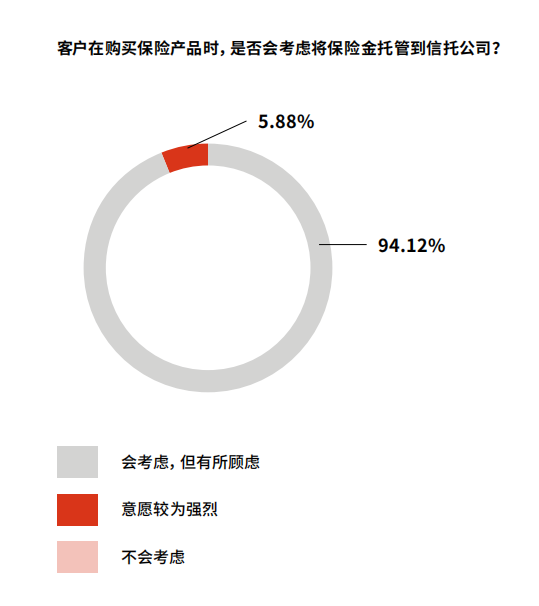

财富人群对保险金信托的认知有提升,但落地时仍存在顾虑

近年来财富人群对保险金信托的认知已经有了很大提升,调研显示,约36的受访机构表示其客户已经比较或非常了解保险金信托,且60的客户听说过保险金信托。

过去,财富人群虽然认可保险金信托的服务模式和优势,但由于保险理赔后的资金安排是几十年后相对遥远的规划,大家缺少当下就投入资源的驱动力,因此市场教育进展缓慢。

而近两年来,在新冠疫情暴发、宏观政策调整等多方因素的影响下,大家的风险防范以及长期传承规划的意识被唤醒。与此同时,伴随着银行、保险、信托等金融机构坚持不懈的市场教育,财富人群对于保险金信托的认知度有了较大提升。

然而,即便如此,在落地操作时,约94的客户仍然存在顾虑,主要体现在四个方面:额外费用成本(65.85)、手续繁杂(56.1)、 必要性不高(36.59)和担心机构可靠度(31.71)。

因此,财富人群在选择保险金信托服务机构时,对机构综合硬实力的要求非常高。据调研,专业水平和服务质量是他们最关注的两个因素,在受访者中占比均为87.5。其它因素包括公司信誉、规模、托管费用和沟通水平。

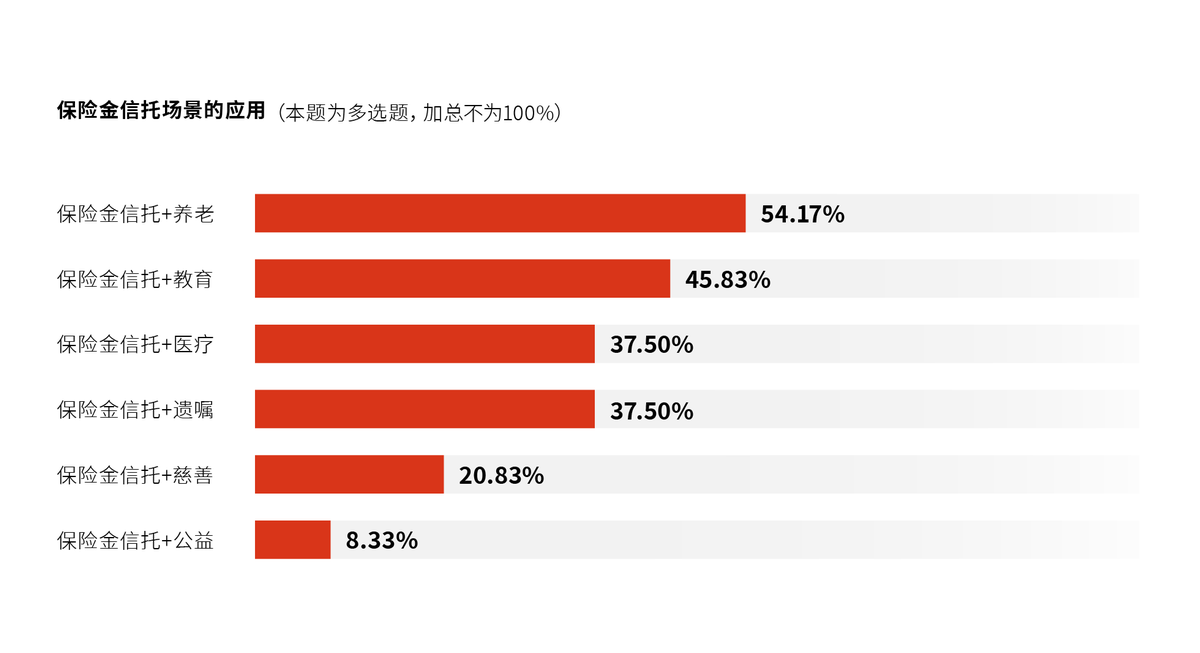

养老、教育、医疗、传承是保险金信托未来最有潜力的细分服务场景

调研显示,客户认为保险金信托未来在养老(约54)、教育(约46)、医疗(约38)、传承(约38)等细分服务场景最具潜力。作为一种灵活的财务工具,保险金信托可以提供针对财富家庭的定制化解决方案,满足家庭成员在养老、教育、医疗和传承方面的保障需求。

目前我国正面临人口老龄化的挑战,越来越多的人开始关注养老金的安全性和稳定性。保险金信托可提供长期的投资和资金管理服务,为个人养老金提供保障。机构可以开发针对养老金筹备和管理的保险金信托产品,通过定制化方案和专业投资策略,帮助客户实现养老金的保值和增值。

随着教育成本的不断上升,许多家庭都希望通过长期教育基金分担经济压力。保险金信托可以为家庭提供教育基金的专门管理和保障。机构可推出教育类保险金信托产品,根据客户子女的生命周期和求学计划,提供灵活的投资策略和定制化的教育规划,让子女获得稳定的高质量教育。

近年来,重疾发病率逐年上升,导致人们对医疗保障的需求也越来越强烈。保险金信托可以提供个人医疗支出的管理和保障,帮助家庭应对意外/医疗费用、防范长期医疗护理风险。机构可开发针对医疗支出的保险金信托产品,通过合理的投资和资金规划,提供医疗保障和财务支持。

随着国内财富人群数量和资产规模的迅速增长,他们在财富规划与传承方面的需求也日益强烈。保险金信托实现了信托、保险、遗嘱三大传承工具的高效衔接,既可以实现委托人生前信托财产的灵活支取、使用,也可实现委托人身后遗产分配与继承。机构可以指导客户在成立保险金信托时,提前做好详细规划与安排——假如意外身故,如何保障家人基本生活,涉及子女升学、结婚、生育等人生重要阶段,给予何种经济支持等。

让保险金信托成为传承新主张

国投泰康信托总经理傅强在《2023年保险金信托创新发展白皮书》发布活动中表示,保险金信托自2014年国内首单业务落地,近十年的时间,市场规模突破千亿元,完成了从1到N的飞跃。

保险金信托延续了保险的风险保障功能,并且通过信托架构的嵌入,可以进一步隔离风险,保证财产安全。此外,相比单纯的保险,保险金信托可以满足个性化的财富传承诉求,并对接养老、教育、医疗等多种场景。可预见的是,随着监管制度的完善,行业标准化程度的提升,保险金信托将持续保持旺盛的生命力,成为中国家庭财富保护与传承的刚需与标配。